台灣央行於9/19結束利率決策會議

利率政策方面如預期「不升息但升準」

調高存款準備率 1 碼

以下利率維持不變 : 重貼現率 2% 、擔保放款融通利率 2.375%、短期融通利率 4.25%

另外,上修今年經濟成長率 3.82%

優於先前預期的 3.77%,明年則是 3.08%

央行總裁楊金龍指出,今、明年產出缺口仍呈負值

補充 : 什麼是存款準備率

存款準備率(英文:Required Reserve Ratio),又稱為存款準備金比率、現金準備比例、準備金比例、準備金要求、法定準備金比率等,指的就是商業銀行必須存在中央銀行的資金比例,即是指商業銀行不能用於放貸的部分的比例。

所謂「不能用於放貸的部分的比例」,是指當人們或企業把錢存到銀行之後,銀行不能將吸納的存款100%用於發放貸款或進行投資,為了保障存款人的利益,必須將一部分存到央行當準備金,以備客戶提款的需要,這部分的存款就叫做存款準備金。而存款準備金與存款總額的比例,就是銀行存款準備率。

存款準備率中所謂的「存款」,則包括了支票存款、活期存款、活期儲蓄存款、定期存款及定期儲蓄存款,這些錢都是屬於存戶的錢,在銀行帳上則是定義為負債,未來當存款人要領的時候,銀行有義務償還。而這些不一樣的存款形式,其存款準備率也不一樣。

央行理監事會簡報重點

A : 貨幣政策 – 維持政策利率不變

(1) 2024 年以來國內通膨呈現緩步回降趨勢,預期 2025 年 通膨率可望降至 2% 以下

(2) 下半年 及 明年國內經濟溫和成長,預估今明兩年產出缺口皆為微幅負值

B : 8月中旬央行請銀行自主管理不動產貸款總量

(1) 目前銀行信用資源向不動產相關部門傾斜之情勢,更加嚴峻

(2) 銀行信用資源過度流向不動產市場,不利金融穩定與經濟永續發展,日本資產泡沫破滅、美國次貸危機等國際經驗作為借鑑

(3) 為防患未然 ,8 月中旬本行分別邀請 34 家本國銀行來座談,籲請各銀行自主管理不動產貸款總量,採道德勸說方式,銀行可在 1 年內漸進調整有緩衝

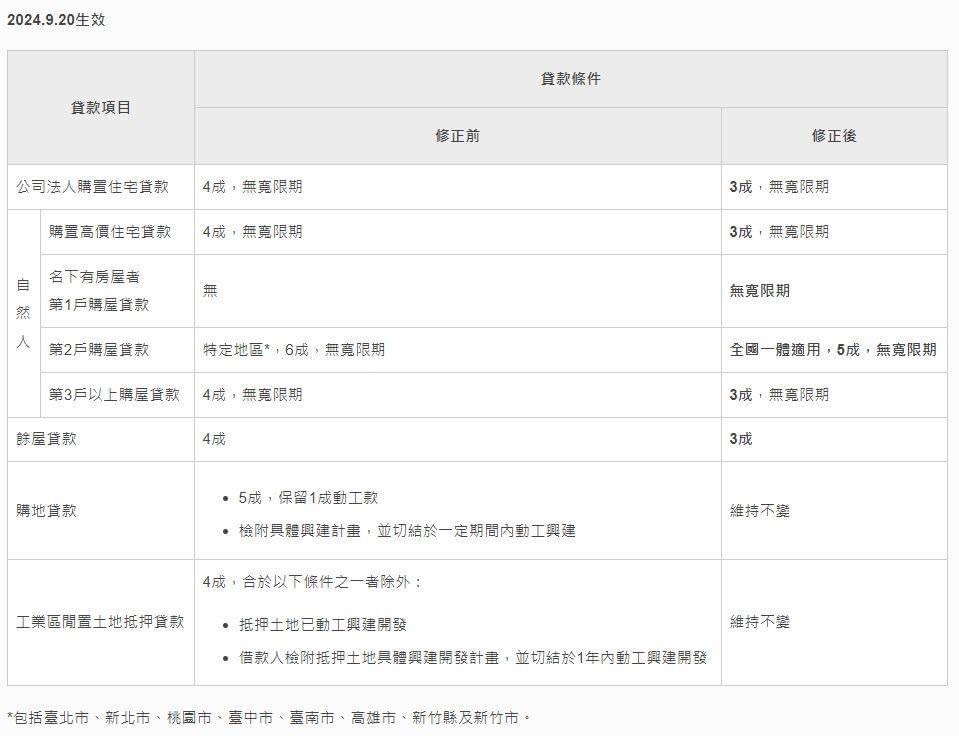

C : 調整選擇性信用管制措施,並搭配調升存款準備率

央行自 2020 年 12 月以來,六度調整選擇性信用管制措施,此為第七次打炒房

第一, 新增規範自然人名下有房屋者之第1戶購屋貸款不得有寬限期。

第二, 自然人第2戶購屋貸款最高成數由6成降為5成,並擴大實施地區至全國。

第三, 公司法人購置住宅貸款由4成降為3成。

第四, 自然人購置高價住宅貸款由4成降為3成。

第五, 第3戶以上購屋貸款之最高成數由4成降為3成。

第六, 餘屋貸款最高成數由4成降為3成。

央行總裁楊金龍表示,歷經6波選擇性信用管制,房市好像有點「軟著陸」的味道,這時再進行一波比較嚴肅的措施,是為了讓市場知道,央行不要讓市場覺得「房價會一直上去」。